海外勤務が決まり、自宅を賃貸に出すという人も多いと思います。ここでは、日本を離れるまでに行っておく手続きや、実際賃貸による収入が得られた後にすべきことなどを説明します。

確定申告

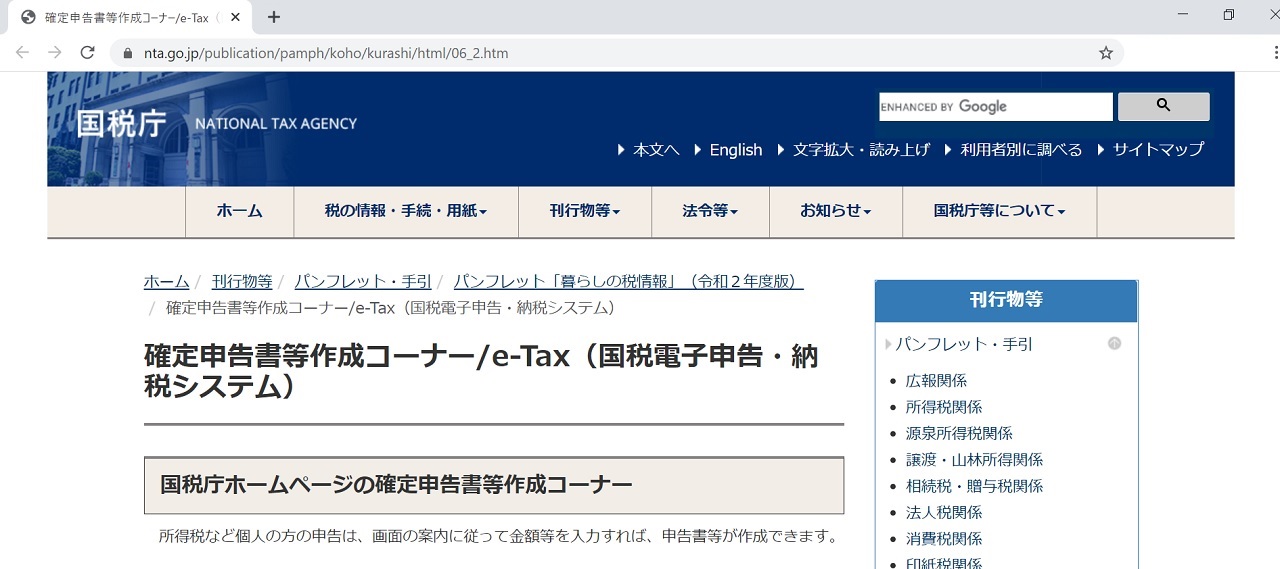

自宅を賃貸に出して家賃収入を得る場合、日本国内での不動産所得となり、日本で所得税が課税されます。必ず確定申告しなければなりません。法人を通じて貸している場合は、あらかじめ源泉徴収されますので、それを取り返す還付申告になります。確定申告は毎年時期が決まっていますのでその時期(2月16日から3月15日)に行います。還付申告はいつでも行えます。

固定資産税の支払い

銀行からの自動引き落としにしておきます。振込はできますが所定の時期に行わないと脱税になりますから確実に支払うためにも口座振替にすべきです。口座の残高を確認して支払いが滞ることがないように注意しましょう。

住宅ローンのある人は

住宅ローンが無い人は無視してください。金融機関に賃貸に出すことを報告する必要があります。住宅ローンは居住することを前提に金利などが設定されていますから、契約違反となります。金融機関が知らないということになると、最悪の場合、その家に住んでいないことが判明した時点で住宅ローンの一括返済を迫られる可能性もあります。返済できないと家は競売にかけられることになります。

必ず住宅ローン融資金融機関へ報告

数年以内に必ず戻るという予定があるのであれば、融資を受けた金融機関に相談しましょう。会社が発行した転勤を証明できる書類を用意し、転勤前に届出書を金融機関に提出しましょう。ちなみにこういったことをきちんとしておくと金利が極端に変更された時の異議申し立てなどもすんなり稟議を行ってもらえます。

納税管理人の選定

確定申告書の提出、税金の納付を駐在している貸主の代理で行う人を指します。確定申告書は物件の所在地に提出する必要があるため、本人手続きが無理な場合、納税代理人を選定しておく必要があります。納税代理人を選定したら、「納税管理人の届出書」を所轄の税務署長に提出します。

納税管理人に頼む作業

書類の作成など面倒なことを頼まなければならないと思いがちですが、申告書自体は自分で作れますし提出も郵送で行えますので、提出後に問題があった場合の窓口になってもらうイメージです。

還付がされる場合

不動産所得として課税される金額は、不動産所得の金額=収入金額-必要経費 です。法人経由で貸し出した場合は収入金額の20.42%の率で徴収されています。ですので、ここから本来経費として計上できるものがあれば還付されることになります。

収入金額に計上するもの

・賃料

・敷金、礼金、保証金、更新料

などなど。

必要経費に計上するもの

・固定資産税・都市計画税

・物件管理にかかる費用や募集にかかった広告宣伝費など

・減価償却費

などなど

税額サンプル

例えば年間賃貸料が100万、経費が50万の場合

| 課税所得金額 | 12万 | 100万-50万-38万 |

| 所得税 | 6千円 | 12万x5% |

| 復興特別所得税 | 126円 | 6千円x2.1% |

| 税額 | 6,126円 |

| 源泉徴収額 | 204,200円 | 100万*20.42% |

ですので、この差額204,200-6,126=198,074円を還付してもらうことになります。

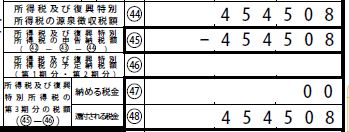

筆者の場合は、こうなりました。

まとめ

この計算は諸条件を簡素化して行ったものですので、実際の金額、計算方法などは必ず税務署で確認してください。還付請求権は5年以上経過すると時効により消滅しますから、忘れずに還付請求を行いましょう。

コメント